Demografická kríza sa blíži.

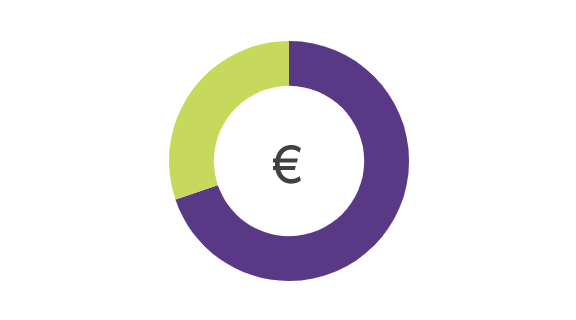

Váš dôchodok stojí na dvoch pilieroch.

Povinné odvody sa zhodnocujú

na vašom účte.

Výhody druhého piliera

- Sporenie v druhom pilieri vás nestojí ani cent navyše

- Úspory sú majetkom sporiteľa

- Úspory sú dediteľné

- Poplatky za zhodnotenie sú nízke

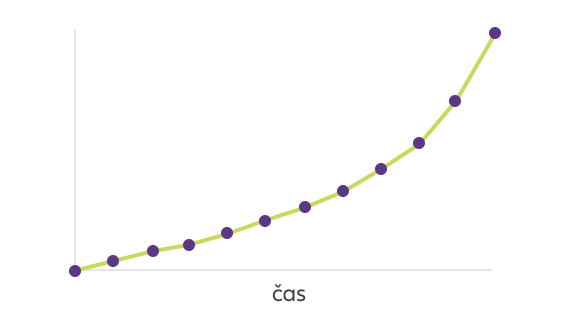

- Exponenciálne úročenie úspor

- Ochrana úspor podlieha piatim stupňom kontroly

Info pre sporiteľov

Dostali ste informáciu o automatickom vstupe do 2. piliera?

Potrebujete spísať zmluvu o starobnom dôchodkovom sporení?

Ste na správnom mieste.

Kontaktujte násMám menej ako 40 rokov

Sporím si v druhom pilieri

Dôchodok sa blíži

Čo musím riešiť?

- vybrať si svoju DSS a podpísať zmluvu

- vybrať si fond, prípadne dva fondy (jeden musí byť dlhopisový garantovaný fond)

Čo ak to nebudem riešiť?

- Ak nestihnete vstúpiť do druhého piliera do veku 40 rokov, prídete o možnosť zhodnotiť svoje povinné odvody na osobnom účte a poberať dôchodok z viacerých zdrojov.

Fondy

Vaše príspevky pripíšeme do majetku dôchodkového fondu, ktorý ste si zvolili. Fond následne takto získané prostriedky využije na kúpu finančných nástrojov podľa jeho investičnej stratégie. Fond Garant nakupuje dlhopisy, fond Progres zas akciové investície. Vývoj fondu Garant je stabilnejší, no dlhodbé zhodnotenie v priemere nižšie v porovnaní s fondom Progres.

Fond Progres

vyššie výnosy, väčšie riziko

Fond Garant

postupný a stabilný rast

Fond Garant

postupný a stabilný rast

Pre koho

fond je určený sporiteľom, ktorí

- hľadajú istotu a bezpečnosť pre svoje úspory

- alebo sú sporiteľmi v záverečnej fáze sporenia (vek: 52+ rokov)

Fond Progres

vyššie výnosy, väčšie riziko

Pre koho

fond je určený sporiteľom, ktorí

- chcú mať vyššie výnosy aj za cenu podstúpenia vyššieho rizika

- sú v začiatočnej alebo strednej fáze sporenia (vek: cca 18 - 51 rokov)